आप सभी ने कभी ना कभी म्युचुअल फंड (Mutual fund)का नाम तो जरुर सुना होगा लेकिन आप उसमें निवेश का फैसला नहीं ले पाते यह भी सच है कि अधिकतर लोग इसके बारे में अधिक नहीं जानते वह इसमें निवेश तो करना चाहते हैं परंतु उन्हें कहीं ना कहीं यह डर होता है कि पैसा डूब ना जाए, तो आज हम आपके लिए म्युचुअल फंड से जुड़ी पूरी जानकारी लेकर आए हैं-

Mutual fund क्या है ?

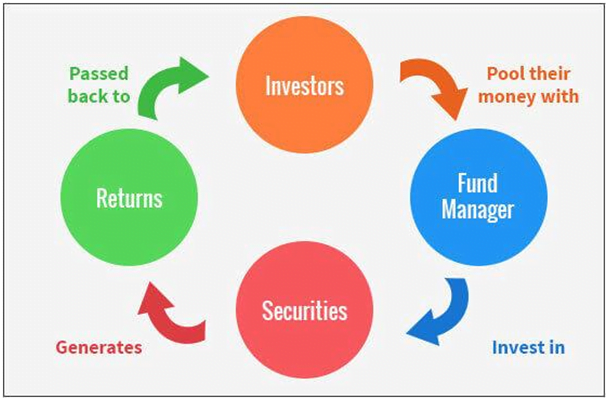

म्युचुअल फंड(mutual fund) एक प्रकार का इन्वेस्टमेंट है, यहां बहुत सारे लोगों से पैसा लेकर एक जगह जमा किया जाता है और फिर निवेशको से प्राप्त हुए पैसो को स्टॉक ,ब्रांड,, मनी मार्केट इंस्ट्रूमेंट और अन्य प्रकार की प्रतिभूतियों खरीदने में लगाया जाता है म्युचुअल फंड को ऐसेट मैनेजमेंट कंपनियां (AMC) मैनेज करती है इसमें निवेशको को लाभ, हानि ,आय और व्यय को अनुपातिक हिस्सा मिलता है।

दूसरे शब्दों में कहे तो म्युचुअल फंड एक आम आदमी के लिए निवेश का सबसे साध्य विकल्प है ,जहां निवेश की जानकारी न होने के बावजूद वह पैसा कमा सकता है, म्युचुअल फंड में एक फंड प्रबंधक होता है ,जो निवेशको के द्वारा जमा की गई राशि को इनवेस्ट करता है और लाभ -हानि का हिसाब रखता है ,इस प्रकार हुए फायदे और नुकसान को निवेश को में बांट दिया जाता है ।

Mutual fund कैसे काम करता है ?

मान लीजिए आपने म्युचुअल फंड(mutual fund) में ₹1000 का इन्वेस्टमेंट किया है, यदि आप कम निवेश करने वाले इकलौते आदमी होते तो रिटर्न उतना महत्वपूर्ण नहीं होगा जितना आप उम्मीद करते हैं लेकिन म्युचुअल फंड में आपके ही जैसे कई और निवेशक होते हैं जो समान मात्रा में निवेश करते हैं जिससे धन का एक बड़ा पुल बनता है यानी एक बड़े फंड का निर्माण हो जाता है फिर एक परिसंपत्ति प्रबंधन कंपनी इस बड़े धनराशि को लेती है और इसे अलग-अलग प्रतिभूतियों में इन्वेस्ट करती है जहां से अच्छा रिटर्न कमाया जा सके, फिर उसे प्राप्त हुए लाभ या हानि को निवेश को में अनुपातिक तौर पर बांट दिया जाता है।

Mutual fund के प्रकार –

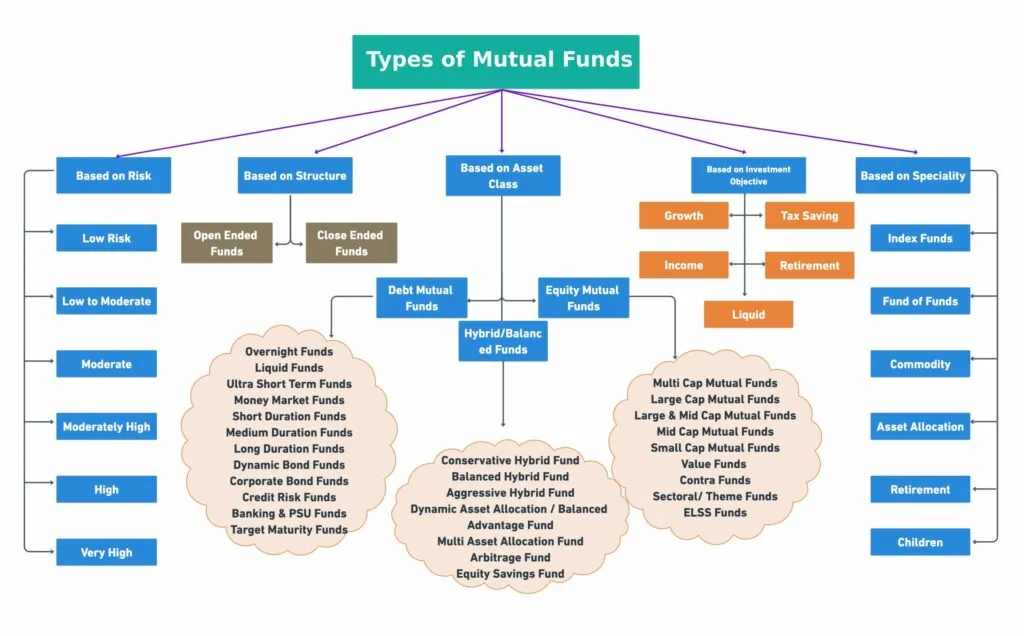

अलग-अलग लोगों की जरूरत को पूरा करने के लिए विभिन्न प्रकार के म्युचुअल फंड उपलब्ध है लेकिन निवेश के आधार पर मुख्यतः यह 5 प्रकार के होते हैं-

Equity or Growth or Stock Funds

- इक्विटी फंड/ग्रोथ फण्ड की म्युचुअल फंड (Mutual Fund) की वो स्कीम है, जो खासकर शेयर्स/कंपनी के स्टॉक्स में निवेश करती है|

- इक्विटी फंड्स सक्रिय या निष्क्रिय होते हैं| सक्रिय फंड में, फंड मेनेजर बाज़ार की जांच कर, कंपनियों पर रिसर्च कर उनके प्रदर्शन को परख, सबसे बेहतर विकल्पों को चुनता है|

- निष्क्रिय फंड में फंड मेनेजर ऐसा पोर्टफोलियो बनाता है,(इंडेक्स जो बाज़ार के प्रचलित लोकप्रिय इंडेक्स, जैसे सेंसेक्स या निफ्टी फिफ्टी का अक्स होते है|

- इसके , बाजार पूंजीकरण के अनुसार भी इक्विटी विभाजित किये जाते हैं, जिनमे अधिक लाभ होने की संभावना हो और लंबे समय के निवेश के लिए यह सर्वश्रेष्ठ है| उदाहरण के लिए लार्ज कैप, मिड कैप, छोटे और सूक्ष्म हो सकते हैं|

Debt fund or Bond funds

- डेट फंड्स ऐसे निवेशको के लिए अच्छा विकल्प है, जो जोखिम से दूर रहना चाहते हैं इस तरह के फंड के ओर से फिक्स्ड इनकम ट्रेजरी बिल, कॉरपोरेट बॉन्ड, और गवर्नमेंट सिक्योरिटीज में निवेश किया जाता है, इन फंड्स में उतार चढ़ाव के बराबर होता है। अगर कोई निवेशक कम जोखिम जाता है, तो वह इसमें इन्वेस्ट कर सकता है।

- समय सीमा के आधार पर डेट फंड्स दो प्रकार के होते हैं-(1) ओवरनाइट (overnight) फंड्स(2) लिक्विड (liquid)फंड्स

Hybrid funds

- हाइब्रिड फंड डेट और इक्विटी का मिश्रण है, जहां म्युचुअल फंड दो या दो से ज्यादा परिसंपत्ति श्रेणियों में निवेश करती हैं जिससे निवेशक को इनका दोहरा लाभ पहुँच सके।

- यह भी दो प्रकार का होता है-(1) एग्रेसिव(aggressive) हाइब्रिड फंड (2) बैलेंस्ड (Balanced) हाइब्रिड फंड

- आपके द्वारा चुनी हुई कैटिगरी के अनुसार ही म्युचुअल फंड निवेश करता है एग्रेसिव हाइब्रिड फंड में इक्विटी में अधिक निवेश किया जाता है जबकि बैलेंस्ड हाइब्रिड फंड में डेट को प्राथमिकता दी जाती है।

ELSS-Tax Saving mutual funds

- अक्सर हम सभी इस तरह के निवेश के बारे में सोचते हैं जिनसे हमें अच्छा रिटर्न मिल सके या उनसे हमें टैक्स बचा सके। बाजार में उपलब्ध सभी निवेश में अधिकांश में इनकम टैक्स एक्ट के तहत टैक्स लगाया जाता है परंतु ELSS स्कीम इनसे अलग है।

- यह एक प्रकार की विविध इक्विटी स्कीम है, जो भारत में म्युचुअल फंड द्वारा 3 साल की लॉक -इन अवधि के साथ पेश की जाती है।

- इस स्कीम में इनकम टैक्स एक्ट 1961 के section 80 के तहत लाभ प्रदान करती है

- ELSS में आपके पास दो ऑप्शन उपलब्ध है ,पहला आप SIP कर सकते हैं और दूसरा एक मुश्त निवेश भी कर सकते हैं।

Index Funds

- इंडेक्स फंड को एक सबसे स्मार्ट इन्वेस्टमेंट विकल्प के रूप में माना जाता है, जो किफायती और कम जोखिम होने के अलावा ,इंडेक्स फंड विविधता को सक्षम बनाते हैं और एक निश्चित अवधि में निवेशकों के लिए आकर्षक रिटर्न जेनरेट करते हैं।

- यह एक विशेष प्रकार का म्युचुअल फंड है जो किसी विशेष मार्केट इंडेक्स में उसी स्टॉक को खरीदता है, जो एनएससी (NSC) निफ्टी और बीएसई(BSC) सेंसेक्स आदि जैसे स्टॉक मार्केट इंडेक्स की नकल करते हैं।

- इस तरह के निवेश में प्रबंधक की भूमिका निष्क्रिय होती है अर्थात प्रबंधक को अधिक सोचने समझने की आवश्यकता नहीं होती ,वह उन्ही सिक्योरिटीज में निवेश करता है, जो इंडेक्स में मौजूद हो।

- यह फंड उसे इंडेक्स के बराबर रिटर्न देने का प्रयास करते हैं जिसे वे ट्रैक करते हैं।

- म्यूच्यूअल फंड्स के अलग-अलग आधार पर अलग-अलग प्रकार है अगर आप इसके बारे में और जानना चाहते हैं तो यहां क्लिक करें-

Mutual fund में निवेश करने के फायदे क्या है?

- लोगों को जानकारी के अभाव में नुकसान भी उठाना पड़ सकता है, Mutual fund में आपके पैसों का निवेश एक्सपर्ट के द्वारा किया जाता है, जिन्हें वित्त बाजार की पूरी समझ होती है, आपके नुकसान होने की संभावना कम रहती है।

- म्युचुअल फंड में आप इन्वेस्टमेंट की शुरुआत छोटी सी बचत से भी कर सकते हैं, इसमें SIP के माध्यम से आप महज ₹100 महीने का इन्वेस्टमेंट भी कर सकते हैं, इससे आपको कंपाउंडिंग का जबरदस्त फायदा मिलता है।

- म्युचुअल फंड में पूरी तरीके से ट्रांसपेरेंसी है। फंड मैनेजर आपका पैसा कितना पैसा किस स्टॉक में लग रहा है? इसकी पूरी जानकारी आप जब चाहे देख सकते हैं ,इसके अलावा आप अपने स्कीम की परफॉर्मेंस भी चेक कर सकते हैं।

- ELSS में आप निवेश करके 150000 तक का Tax Benefit ले सकते हैं।

- म्युचुअल फंड में पोर्टफोलियो विविधीकरण है जिससे अलग-अलग जगह जैसे स्टॉक, बांड मुद्रा बाजार प्रतिभूतियों आदि में इन्वेस्ट किया जाता है, जिससे जोखिम का खतरा कम हो जाता है।

- म्युचुअल फंड को SEBI के द्वारा कंट्रोल किया जाता है।

Mutual fund में निवेश करने के क्या नुकसान है?

निवेश सलाहकार अक्सर म्युचुअल फंड में निवेश के फायदे तो बताते हैं परंतु निवेशको को उनसे होने वाले नुकसान के बारे में नहीं बताया जाता, जिससे लोगों को जानकारी के अभाव में नुकसान उठाना पड़ सकता है। तो आईए जानते हैं म्यूचुअल फंड के नकारात्मक पहलुओं के बारे में-

- म्युचुअल फंड (mutual fund) में लंबे समय में ही अच्छे रिटर्न प्राप्त किया जा सकते हैं अगर आपने थोड़े समय के लिए इसमें इन्वेस्ट किया है तो फायदे की वजह नुकसान भी हो सकता है।

- म्युचुअल फंड में निवेश व्यय के अलावा एक्जिट लोड (exit)की भी वसूली की जाती है अगर आप इससे बाहर होते हैं तो आपको 1% का एग्जिट चार्ज देना होगा।

- इससे प्राप्त हुए रिटर्न पर भी टैक्स देना होता है जिससे आपका मुनाफा कम हो जाता है।

- म्युचुअल फंड निवेश में निवेश को का कोई सीधा कंट्रोल नहीं होता बल्कि उसे फंड मैनेजर के द्वारा नियंत्रित किया जाता है।

- लॉक इन पीरियड की बाध्यता -इसमें आपको एक निश्चित समय तक जमा रखना होगा इस दौरान आप उसे पैसे को नहीं निकाल सकते ,अगर आप उसे पैसे को निकलते हैं ,तो आपको नुकसान हो सकता है हालांकि सभी म्युचुअल फंड में लॉक इन पीरियड की बाध्यता नहीं होती पर क्लोज एंडेड स्कीम और ईएलएसएस फंड में यह जरूर होता है।

How to invest in Mutual fund ?

- म्युचुअल फंड(Mutual fund) में निवेश करने के लिए आप म्युचुअल फंड के रजिस्ट्रार अथवा ट्रांसफर एजेंट के पास चेक या ड्राफ्ट के साथ विधिवत रूप से भरा हुआ आवेदन पत्र जमा करके निवेश कर सकते हैं।

- आप इसके अतिरिक्त कोई भी व्यक्ति म्युचुअल फंड की वेबसाइटों के माध्यम से ऑनलाइन निवेश भी कर सकते हैं।

- इसके अलावा आप म्युचुअल फंड के पंजीकृत ब्रोकर की मदद से भी निवेश कर सकते हैं।

ध्यान दे –म्युचुअल फंड (Mutual fund) में किसी भी तरह से निवेश करने से पहले निवेशको को अपना KYC पूरा करना होगा जो एक बार की प्रक्रिया है केवाईसी पूरा होने के बाद आप हर निवेश के लिए आगे सत्यापन से गुजरे बिना किसी भी फंड में निवेश कर सकते हैं।

KYC के बारे में अधिक जानने के लिए म्यूचुअल फंड की वेबसाइट पर Visit करें।

Mutual fund की NAV क्या है समझे –

म्युचुअल फंड (Mutual fund) में एक्सपर्ट आपके पैसे को निवेश करता है और वह लगातार यही काम करता है बाजार की चाल समझ वह आपके पैसे को को सावधानी से निवेश करता है जिसके लिए वह फीस चार्ज करता है।

म्युचुअल फंड (Mutualfund) की किसी भी स्कीम के प्रदर्शन को Net Asset Value (NAV) के द्वारा दर्शाया जाता है दूसरे शब्दों में कहे, तो NAV योजना द्वारा खरीदे गए Shares का बाजार मूल्य है। म्युचुअल फंड निवेशको से एकत्रित धन को शेयरों या बोंड आदि विकल्पों पर निवेश करता है।चूँकि शेयरों का बाजार मूल्य हर दिन बदलता रहता है ,तो उसी प्रकार NAV का मूल्य भी हर दिन बदलता रहता है ,NAV प्रति यूनिट किसी विशेष दिन योजना की इकाइयों की कुल संख्या से विभाजित किसी योजना की प्रति व्यक्तियों का बाजार मूल्य होता है।

NAV Calculation formula

NAV =(Assets-Liabilities)/total no of units

NAV किसी Mutual fund के यूनिट के growth को दर्शाती है.यानि कि अगर किसी फंड में 20 रुपये प्रति यूनिट की NAV पर निवेश किया जाता है और 1 साल बाद उस यूनिट की NAV 40 रुपये प्रति यूनिट हो जाती है तो माना जाता है कि उस फंड ने 100 फीसदी का शानदार रिटर्न दिया है।.

Mutual fund calculator link- https://groww.in/calculators/sip-calculator

यह भी पढ़े –

Apeejay Surendra Park Hotel Ltd IPO मिला या नहीं चेक करे!

Entero Healthcare Solutions Ltd IPO-के आईपीओ-निवेश करने से पहले ध्यान रखे इन बातो का ध्यान

Rashi Peripherals IPO(2024); Latest GMP, Subscription status, price-Read Now

Mutual fund में SIP क्या है?

पिछले कुछ समय से SIP काफी पॉपुलर हुआ है, लोग SIP के जरिए म्युचुअल फंड (Mutual fund) में निवेश करते हैं।. मार्केट लिंक होने के कारण इसमें गारंटीड रिटर्न तो नहीं होता, लेकिन एक्सपर्ट का मानना है की एसआईपी से औसतन 12% तक का रिटर्न मिलता है ,जो कि किसी भी तरह की स्कीम पर मिलने वाले रिटर्न से कहीं ज्यादा है, कंपाउंडिंग का फायदा मिलने के कारण लंबे समय में सिप से अच्छा मुनाफा कमाया जा सकता है, अगर आप भी शिप में इन्वेस्ट करना चाहते हैं तो इसके बारे में जान ले-

SIP म्युचुअल फंड में निवेश करने का एक तरीका है, जहां एक निवेशक अपनी सुविधा के अनुसार म्युचुअल फंड योजना का चुनाव करता है और इसमें तय सीमा पर निवेश करता है। एक एसआईपी निवेश योजना एक बार में बड़ी राशि का निवेश करने के बजाय समय-समय पर एक छोटी राशि का निवेश करके काम करती है जिससे अच्छा रिटर्न प्राप्त जा सके।

SIP के नुकसान

अगर कोई व्यक्ति बड़े अमाउंट के साथ निवेश करना चाहता है तब उसके लिए Mutual fund SIP सही नहीं है। उदाहरण के लिए- अगर आपके पास 10 लाख रुपए हैं और आप सिप के जरिए हर महीने ₹10000 इक्विटी फंड में निवेश करने की सोच रहे हैं तब ऐसी स्थिति में अपने अमाउंट के एक बड़े हिस्से पर रिटर्न हासिल करने से चूक जाएंगे इसके बजाय आप बेहतर विकल्प देख सकते हैं।

छोटी अवधि के लिए सिप में निवेश करना उचित नहीं है क्योंकि यह जरूरी नहीं की जितनी धनराशि का निवेश किया गया है ,उस हिसाब से उसकी वैल्यू बनेगी बल्कि धनराशि को समय देना भी जरूरी है, थोड़े समय के लिए की गई सिप में आपको फायदे की जगह नुकसान भी उठाना पड़ सकता है।

कई बार SIP में निवेश करने वाले लोग बाजार में गिरावट को देख SIP में निवेश करना बंद कर देते हैं ऐसा करने से उनको भारी नुकसान झेलना पड़ता है।

इसका एक नुकसान यह भी है कि आप बाजार में बड़ी गिरावट का फायदा नहीं उठा पाते हैं, इसके अलावा अगर आप शिप की कोई किस्त भूल जाते हैं तो आपको जुर्माना देना पड़ेगा।

SIP के फायदे

- इसका सबसे बड़ा फायदा तो यह है कि आप बेहद छोटी रकम जैसे 100 रुपए से भी निवेश की शुरुआत कर सकते हैं।

- इसका एक फायदा यह भी है कि इसमें आप बाजार के उतार चढ़ाव में निवेश करते हैं इस कारण आपका निवेश एवरेज होता रहता है जिससे आप लंबे समय में अच्छा रिटर्न बना सकते हैं।

- आप इनकम बढ़ने के साथ सिप के निवेश को भी बढ़ा सकते हैं।

Mutual fund-Charges

शुल्क म्युचुअल फंड कंपनियों द्वारा लगाए जाते हैं ताकि फंड के प्रबंधन और संचालन की लागत को वसूल किया जा सके। म्युचुअल फंड द्वारा लगाए जाने वाले प्रमुख शुल्कों में शुल्क व्यय अनुपात ,प्रबंधन शुल्क ,वितरण शुल्क, एंट्री -एग्जिट शुल्क और लेनदेन शुल्क है।

- Expense Ratio Charge -यह वह शुल्क है, जिसे म्युचुअल फंड योजनाएं निवेशक फंड के मैनेजमेंट के लिए लगाती है।यह वार्षिक रूप से लिया जाता है और कुल निवेश के प्रतिशत के रूप में दर्शाया जाता है जैसे यदि आप दो प्रतिशत वह अनुपात के साथ म्युचुअल फंड योजनाओं में ₹10000 का निवेश 1 वर्ष के लिए करते हैं तो इसके लिए आपको ₹200 शुल्क देना होगा।

- Exit Charge-म्युचुअल फंड स्कीम में एग्जिट शुल्क भी लगता है यह जब लगता है जब कोई निवेशक अवधि पूरी होने से पहले म्युचुअल फंड मैं निवेश किए हुए पैसों को निकाल लेता है, आमतौर पर यह निवेश का 1% होता है।

- Transaction Charge-यह शुल्क किसी व्यक्ति से उसके निवेश के दौरान केवल एक बार लगाया जाता है। 10000 या उससे अधिक पर 100 -150 तक charge लगाया जा सकता है।

- इसके अलावा म्युचुअल फंड के द्वारा आवर्ती शुल्क, प्रबंधन शुल्क ,खाता शुल्क, वितरण एवं सेवा (Distribution) शुल्क जैसे शुल्क लगाए जाते हैं।

- म्युचुअल फंड चार्ज के लिए SEBI की गाइडलाइन-

The following table shows the SEBI Guidelines for equity and debt mutual funds TER limit –

| Average Net Assets | Limit for Equity Funds | Limit for Debt Funds |

| Up to Rs.100 Crores | 2.5% | 2.25% |

| Rs.100 to Rs.300 Crores | 2.25% | 2% |

| Rs.300 to Rs.600 Crores | 2% | 1.75% |

| On the Balance Sheet | 1.75% | 1.50% |

Best App for Direct Mutual Fund Investment

| Sl.no | Broker Name. | Ratings. |

|---|---|---|

| 1. | Zerodha Coin | 8.45/10 |

| 2. | Upstox Mutual Fund | 8.32/10 |

| 3. | Sharekhan InstaMF | 8.19/10 |

| 4. | Angel one Bee MF | 8.09/10 |

| 5. | Groww Mutual Fund | 8.03/10 |

| 6. | HDFC Money Market | 7.91/10 |

| 7. | IIFL Mutual Fund | 7.89/10 |

| 8. | Kotak mutual funds | 7.82/10 |

म्युचुअल फंड बाजार जोखिमो के अधीन है, हमारा उद्देश्य केवल आप तक जानकारी पहुंचना है हम आपको किसी तरह निवेश करने की सलाह नहीं देते हैं।

आज की पोस्ट में हमने म्यूच्यूअल फण्ड के बारे में डिटेल में जाना इस जानकारी का उपयोग करके आप या निर्णय ले सकते हैं की आपको इसमें इन्वेस्ट करना है या नहीं। अगर आपको हमारी यह जानकारी पसंद आई है तो इस सोशल मीडिया पर शेयर अवश्य करें ,ऐसे ही जानकारी प्राप्त करने के लिए हिंदी दृष्टि से जुड़े रहे।